Тесты цифровой техники

|

|

|

|

Компания J’son & Partners Consulting представляет основные результаты исследования российского рынка платежных терминалов

21.02.2013 10:03

версия для печати

По оценкам J’son & Partners Consulting, оборот рынка ЭПС в России в 2012 году составит 1 811 млрд рублей, показав рост на 24% по сравнению с аналогичным показателем 2011 года. Оборот рынка платежных терминалов в 2012 году составил 915 млрд рублей или 51% от предполагаемого оборота рынка ЭПС. К 2017 году доля оборота платежных терминалов в ЭПС снизится до 30%. Рис. 1. Сравнение оборотов рынков электронных платежей и платежных терминалов в России, млрд рублей, 2008A-2012E, 2017F

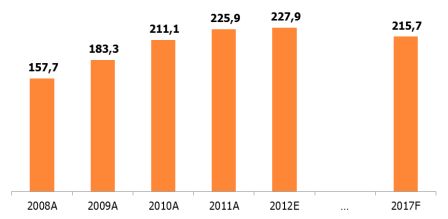

Источник: J’son & Partners Consulting Рынок небанковских платежных терминалов (НПТ) На рынке небанковских платежных терминалов (НПТ) в России существуют несколько игроков, среди них крупнейшими являются следующие терминальные сети: QIWI, CyberPlat и ElecsNet. По оценкам J'son & Partners Consulting, в 2012 году в России было 228 тыс. НПТ, а к 2017 году их количество уменьшится до 216 тыс. Уменьшение произойдет по причине усиления конкуренции с банковскими терминалами и возрастающей популярности дистанционных финансовых сервисов. Рис. 2. Количество НПТ в России, тыс., 2008A-2012E, 2017F

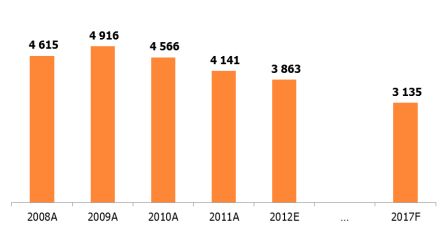

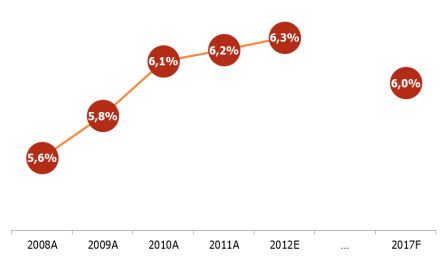

Источник: J’son & Partners Consulting В 2012 году оборот рынка НПТ составил 762 млрд рублей, увеличившись на 4,5% по сравнению с аналогичным показателем 2011 году. В 2011 году совокупная доля QIWI, CyberPlat и ElecsNet по обороту на рынке превысила 80%. К концу 2017 году оборот рынка превысит 870 млрд рублей, при этом среднегодовой темп роста (CAGR) в 2012-2017 годах составит 3%. Рис. 3. Оборот рынка НПТ с разбивкой по направлениям платежей, млрд руб. Источник: J’son & Partners Consulting Количество транзакций на рынке НПТ в 2012 году составило 3,9 млрд, что на 7% меньше аналогичного показателя 2011 года. По прогнозам J'son & Partners Consulting, несмотря на рост оборота рынка НПТ, к 2017 году количество транзакций уменьшится до 3,1 млрд. Это связано с увеличением доли денежных переводов как в сторону электронных кошельков, так и в сторону систем денежных переводов (Юнистрим, Контакт, Золотая Корона и пр.), что ведет к увеличению размера одной транзакции. Рис. 4. Количество транзакций на рынке НПТ, млн, 2008A-2012E, 2017F Источник: J’son & Partners Consulting Средняя комиссия на рынке НПТ за период в 2008-2012 годах ежегодно увеличивалась и в 2012 году составила 6,3%. Однако, по прогнозам J'son & Partners Consulting, увеличение конкуренции на рынке моментальных платежей скажется на размере средней комиссии в сторону уменьшения до 6% в 2017 году. Рис. 5. Средняя комиссия на рынке НПТ, 2008A-2012E, 2017F

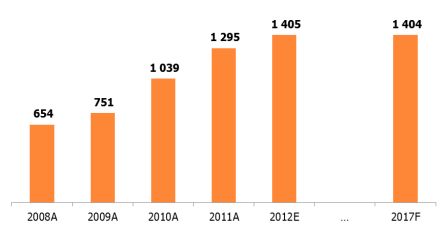

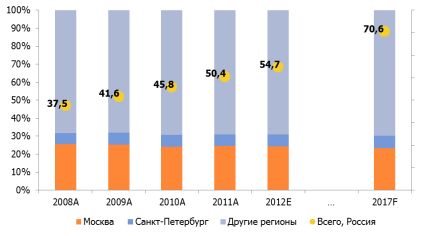

Источник: J’son & Partners Consulting Рынок банковских платежных терминалов (БПТ) На российском рынке банковских платежных терминалов (БПТ) существуют несколько игроков, среди них крупнейшими являются Сбербанк, Океан Банк, Промсвязьбанк, Московский Кредитный Банк и Банк Русский Стандарт. По оценкам J'son & Partners Consulting, в 2012 году в России было 54,7 тыс. БПТ, из которых 25% находятся в Москве, 6% в Санкт-Петербурге и 69% в других регионах. К 2017 году количество БПТ превысит 70 тыс., при этом доля двух столиц практически не изменится. Рис. 6. Число БПТ в России в разбивке по регионам, тыс., 2008A-2012E, 2017F Источник: J’son & Partners Consulting В 2012 году оборот рынка БПТ составил 153 млрд рублей, увеличившись на 19% по сравнению с аналогичным показателем 2011 года. В 2017 году оборот рынка составит около 250 млрд рублей, при этом среднегодовой темп роста (CAGR) в 2012-2017 годах составит 10%. Рис. 7. Оборот рынка БПТ в разбивке по направлениям платежей, млрд руб. Источник: J’son & Partners Cons Количество транзакций на рынке БПТ в 2012 году составило 1,4 млрд, что на 8% больше аналогичного показателя 2011 года. По прогнозам J'son & Partners Consulting, до 2017 года (включительно) количество транзакций останется приблизительно на этом же уровне. Рис. 8. Количество транзакций на рынке БПТ, млн, 2008A-2012E, 2017F

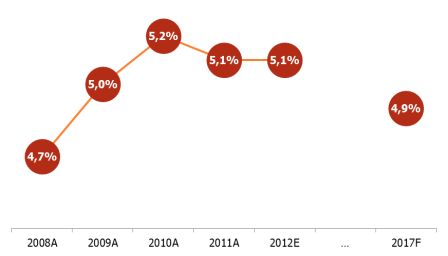

Источник: J’son & Partners Consulting Средняя комиссия на рынке БПТ за период с 2008 по 2012 год достигла максимума в 5,2% в 2010 году. В 2012 году средняя комиссия составила 5,1%. По прогнозам J'son & Partners Consulting, к 2017 году размер средней комиссии уменьшится до 4,9%. Снижение комиссии на рынке БПТ в первую очередь связано с конкуренцией с небанковскими платежными терминалами. Рис. 9. Средняя комиссия на рынке БПТ, 2008A-2012E, 2017F

Источник: J’son & Partners Consulting Ключевые выводы В России по итогам 2012 года платежные терминалы являются самым популярным методом проведения электронных платежей. По оценкам J’son & Partners Consulting, оборот рынка ЭПС в России в 2012 году составит 1 811 млрд рублей, показав рост на 24% по сравнению с аналогичным показателем 2011 года. Оборот рынка платежных терминалов, являющихся частью рынка ЭПС, в 2012 году составил 915 млрд рублей или 51% от предполагаемого оборота рынка ЭПС. В 2017 году доля оборота платежных терминалов в ЭПС снизится до 30%. Конкуренция между различными методами проведения электронных платежей оказывает влияние на рынок, что к 2017 году скажется на:

Также следует отметить тенденцию к изменению структуры платежей в терминалах. Так платежные терминалы все чаще используются для осуществления денежных переводов (в том числе пополнение счетов в системах электронных денег).

Редактор раздела: Алена Журавлева (info@mskit.ru) Рубрики: Оборудование, Финансы Ключевые слова: платежные терминалы, прием платежей, платежные системы, система платежей, платежи, система оплаты, финансы

наверх

Для того, чтобы вставить ссылку на материал к себе на сайт надо:

|

|||||

А знаете ли Вы что?

MSKIT.RU: последние новости Москвы и Центра05.02.2026 Новгородская область перевела СЭД «Дело» на российскую платформу 16.01.2026 VK Видео проанализировал контентные предпочтения россиян в новогодние каникулы

|

||||

ulting

ulting