Тесты цифровой техники

|

|

|

|

J’son & Partners Consulting: венчурный рынок России по итогам первого полугодия 2015 года

19.08.2015 07:08

версия для печати

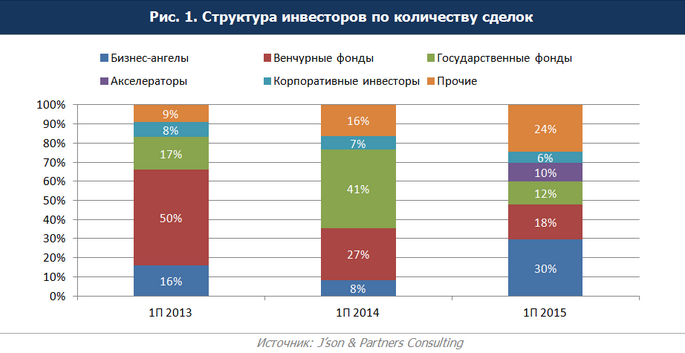

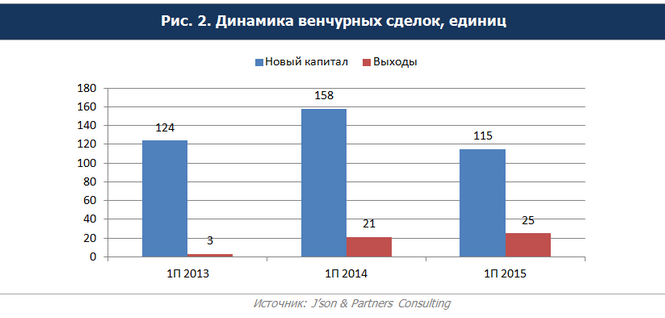

Инвестиции в российские проекты За первое полугодие 2015 года аналитики J’son & Partners Consulting выделили 140 сделок на общую сумму в 209,1 млн долл., из которых 115 составляли сделки по привлечению нового финансирования (cash-in) на общую сумму 147,7 млн долл. и 25 сделок по продаже существующих долей (выходы) на сумму 61,5 млн долл. Максимальное количество инвестиций осуществил Фонд содействия развитию малых форм предприятий в научно-технической сфере – девять сделок. Анализ количества и структуры инвесторов показал растущую значимость бизнес-ангелов и акселераторов, с участием которых было совершено 34 и 11 сделок соответственно. Также следует отметить, что по сравнению с прошлым годом активность государственных инвесторов заметно упала, до 12 %.

Отмечается рост количества «выходов» по сравнению с первым полугодием 2013 и 2014 гг. Аналитики J’son & Partners Consulting связывают эту тенденцию со зрелостью российского рынка и текущей макроэкономической обстановкой. Венчурный рынок является одним из основных источников финансирования инновационных проектов. В первом полугодии 2015 г. наблюдается определенное снижение активности инвесторов. По сравнению с аналогичным периодом прошлого года российский венчурный рынок показал падение на 33 % и составил 209,1 млрд долл. По сравнению с аналогичным периодом 2014 г. наблюдается снижение сделок по привлечению нового финансирования при одновременном увеличении выходов. В денежном выражении новое финансирование по сравнению с первым полугодием 2014 г. показало падение и составило 147,7 млн долл.

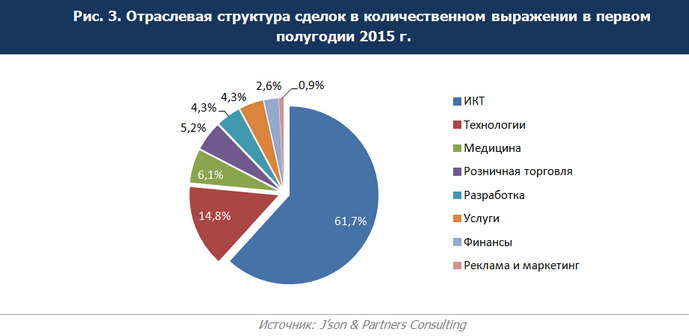

Отраслевой анализ профинансированных проектов показал снижение доли ИКТ-проектов, как в денежном, так` и в количественном выражении. Консультанты J’son & Partners Consulting обращают внимание на рост инвестиций в финансовый сектор, на которые пришлось 34,4 % рынка в денежном выражении, что обусловлено запуском Touch Bank «ОТП Банком».

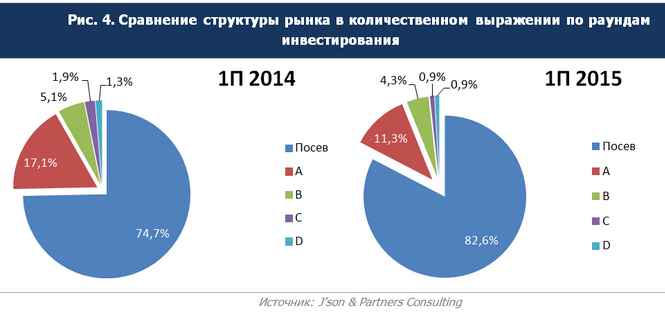

Анализ стадий инвестирования показал, что большая часть инвестиций, как и в 2014 г., пришлась на посевную стадию, при этом доля посевных инвестиций в структуре рынка увеличилась на 7,9 %. Общее количество посевных инвестиций в первой половине 2014 года составило 95 сделок против 118 сделок за аналогичный период прошлого года. Также по сравнению с первым полугодием 2014 г. во всех раундах сократилось количество инвестиций.

В денежном выражении в первой половине 2014 года на посевной стадии было привлечено 64,2 млн долл., против 22,7 млн долл. в аналогичном периоде прошлого года, что является следствием посевных инвестиций «ОТП Банка» в Touch Bank. Средний объем инвестиций на посевной стадии вырос в несколько раз – с 190 тыс. долл. до 670 тыс. долл. Наибольшее количество сделок на посевной стадии, как и в первой половине 2014 года, было проведено в индустрии ИКТ – 62 сделки против 80 соответственно. Также наблюдается небольшое падение доли посевных инвестиций в ИКТ-проекты по сравнению с прошлым годом. Среди сегментов индустрий на посевной стадии лидируют интернет-сервисы – 50 сделок. В денежном выражении в первой половине 2015 года в ИКТ на посевной стадии венчурные инвесторы вложили 13,2 млн долл. против 13,9 млн долл. в прошлом году. В общей структуре доля инвестиций в ИКТ-проекты на посевной стадии сократилась до 20,5 %. В денежном выражении среди сегментов индустрий также лидируют финансы (преимущественно из-за инвестиций в открытие Touch Bank) – 44,9 млн долл. и интернет-сервисы – 11,4 млн долл. Инвестиции в иностранные проекты Количество инвестиций в иностранные проекты с участием российских инвесторов выросло как в количественном выражении, так и в денежном. Всего было профинансировано 67 проектов (+39,5 %), объем инвестиций увеличился до 1,7 млрд долл. (+253 %). Такой заметный рост инвестиций в иностранные проекты объясняется высокой долей синдицированных сделок – в первой половине 2015 г. их доля превышает 96 %; средний чек равен 36,1 млн долл. Заключение На российском венчурном рынке наблюдается определенная стагнация: снижается как количество, так и объем сделок, при этом все большее значение приобретают бизнес-ангелы и акселераторы. Аналитики J’son & Partners Consulting отмечают все большее количество выходов из ранее сделанных инвестиций. Позитивным фактором является все большее участие российских инвесторов в международных процессах: по сравнению с первым полугодием 2014 г. количество сделок с участием российского капитала увеличилось с 48 до 67 единиц. Редактор раздела: Алена Журавлева (info@mskit.ru) Рубрики: Финансы Ключевые слова: инвестиции, инвестор, вложение денег, инвестиционная деятельность, инвестиционная привлекательность

наверх

Для того, чтобы вставить ссылку на материал к себе на сайт надо:

|

||||||

А знаете ли Вы что?

MSKIT.RU: последние новости Москвы и Центра05.02.2026 Новгородская область перевела СЭД «Дело» на российскую платформу 16.01.2026 RUTUBE запускает новую систему привилегий для авторов контента 16.01.2026 Как россияне провели каникулы с сервисами Яндекса 16.01.2026 VK Видео проанализировал контентные предпочтения россиян в новогодние каникулы

|

||||